[내 나이 60엔 어떻게 사나]1부 <1>

부동산만 믿지 말라

|

공기업에서 30여 년 일하다 작년에 은퇴한 이모(60·경기 고양시) 씨. 그의 삶은 집을 중심으로 움직였다. 자녀 결혼이나 노후 대책도 결국 집뿐이었다. 그런 그도 요즘엔 생각이 바뀌었다.

“우리들은 집값 상승에 기대 살아남았지만, 월급으로 집 한 칸 장만하기도 힘든 자식들은 무엇으로 노후를 준비할지….”》

그의 걱정은 ‘8·31 부동산 종합대책’으로 더욱 뚜렷해졌다.

주택산업연구원 장성수(張成洙) 연구실장은 “현재 50대 이상은 경제개발 시절의 집값 상승에 편승해 저절로 노후 준비를 한 측면이 강하다”며 “그러나 지금의 30대, 40대는 그런 기회를 잡기 어렵다”고 말했다.

○ 집만으로 노후 준비 될까

“얼마 전까지는 웬만큼 노후 준비를 했다고 생각했습니다. 5억 원에 산 집이 8억 원으로 뛰었으니까요. 하지만 요즘은 불안합니다.”

대기업인 B사에 다니는 유모(41) 차장은 2003년 말 서울 강남의 아파트 36평형을 5억 원대에 샀다. 살던 집을 팔고 쌈짓돈까지 털어 넣고도 1억 원을 대출받았다.

이후 치솟는 집값을 보며 역시 부동산이야말로 믿음직한 노후 보장 수단이라고 확신했다. 그러나 최근 정부의 8·31 부동산대책을 접하며 생각이 달라졌다.

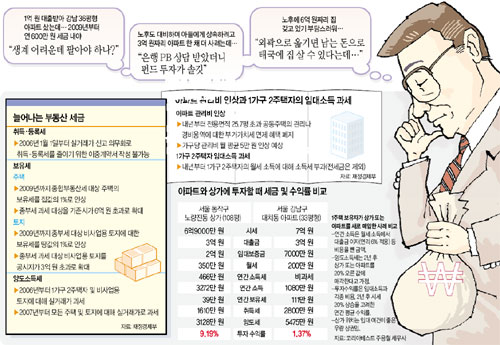

2009년부터 재산세와 종합부동산세 등 보유세가 기준시가의 1%로 뛰면 유 차장은 연간 600만 원 정도를 보유세로 내야 한다.

여기에 아파트 관리비와 대출금 이자까지 합치면 집을 갖고 있는 데만 매달 120만 원 정도 드는 셈. 이래서는 생계를 꾸리기 힘들다. 집값이 계속 오를지도 의문이다.

부동산정보업체 ‘부동산114’의 김희선(金希善) 전무는 “보유세 부담과 장기적인 집값 안정 가능성을 따져 보면 노후를 부동산에만 기대서는 곤란하다”고 말했다.

한국은행에 따르면 현재 한국 가계의 자산 구조는 부동산이 전체의 83%, 금융 자산은 17%. 국민은 여전히 노후 준비를 부동산에 맡기고 있는 셈이다.

제로인 펀드투자자문의 최상길(崔尙吉) 대표는 “기존의 자산 구성으로는 부담스러운 집만 가진 채 하루하루 쪼들리는 노인이 많아질 수밖에 없다”고 예상했다.

○ 부동산 외의 자산에도 눈 돌려야

전문가들은 이제부터 자산에서 부동산이 차지하는 비중을 낮춰 가야 한다고 충고한다.

신한은행 고준석(高俊錫) 부동산재테크팀장은 “중장기적으로 부동산과 금융 자산의 비중을 50 대 50으로 가져 가는 것이 유리하다”고 조언했다.

서울 강남구 압구정동에 사는 무역업체 대표 최모(54) 씨는 최근 거래은행의 개인자산관리서비스(PB) 담당자에게 상담을 받은 후 30평형대 아파트를 한 채 더 사려던 계획을 취소했다. 대신 간접 주식투자 상품인 펀드에 가입하기로 했다.

한국씨티은행 이건홍(李建홍) 압구정씨티골드지점장은 “부동산에 대한 관심을 줄이고 주식이나 펀드로 눈을 돌리는 사람이 적지 않다”고 말했다.

국내 부동산시장을 떠나 해외로 눈을 돌리는 사람도 있다. 대기업 부장인 정모(48) 씨는 노후 거주지로 동남아시아 국가들을 진지하게 고려 중이다.

그는 “보유세 부담이 커질 6억 원짜리 집을 줄이고 남는 돈으로 필리핀이나 태국에 집을 장만할 계획”이라고 말했다.

친구들과 현지에 동호인 단지를 만들어 공동으로 가정부와 관리인을 둘 작정이다. 은퇴 후 1년의 절반은 한국에서, 나머지 절반은 해외에서 사는 것이 그의 꿈이다.

정 씨는 “높아질 한국의 거주비용과 동남아의 저렴한 거주비용을 비교할 때 한국인의 주거 개념이 동남아로 넓어질 것”이라고 내다봤다.

○ 부동산 운용 방식도 달라져야

서울 양천구 목동에 사는 자영업자 박모(39) 씨는 올해 초 서울 강남구 대치동에 33평형 아파트를 한 채 더 사들일 작정이었다. 하지만 최근 환경이 변하면서 서울 동작구의 108평짜리 상가를 사기로 마음을 바꿨다.

양쪽 모두 시가는 7억 원 정도. 상가를 산 뒤 보증금 2억 원, 월세 350만 원에 임대하면 연간 3271만 원의 수입을 얻을 수 있다.

그러나 대치동 아파트는 월세로 임대해도 연간 수입이 1080만 원 정도다. 보유세나 취득세 등도 주택보다 상가 쪽이 유리하다는 조언을 들었다. 경기에 따라 상가 가격이 급변할 수 있고, 환금성이 다소 떨어지는 게 상가의 흠.

코리아베스트 주용철(朱勇哲) 세무사는 “임대만 잘 된다면 주택보다는 상가 등 정기적인 수익을 얻을 수 있는 쪽이 노후 대책으로 유리하다”고 말했다.

집값이 당분간 약세를 보이더라도 성급하게 부동산을 처분하거나 무작정 내 집 마련을 미루는 것은 곤란하다는 지적도 나온다. 일부 인기 지역의 집값 상승 가능성은 여전한 데다, 월세가 확산되면 무주택자의 비용 부담과 주거 불안이 커질 수 있다는 것이다.

부동산자산관리업체인 ‘시간과 공간’ 한광호(韓光鎬) 대표는 “소득 수준과 노후 계획에 맞춰 적절한 크기의 집을 한 채 정도 보유하는 것이 좋다”고 말했다.

그는 “보유 부동산이 여러 개이고 당장 처분하기 어렵다면 전세를 월세로 바꾸고, 빈 땅에는 상업용 건물을 짓는 등 운용 방식을 바꾸는 게 현금 수익도 나고 세금도 줄이는 방법”이라고 충고했다.

이은우 기자 libra@donga.com

김창원 기자 changkim@donga.com

박중현 기자 sanjuck@donga.com

▼노후대책 ‘逆모기지론’ 활용할 만▼

중소기업 임원 김모(52·서울 영등포구 여의도동) 씨는 월급을 꽤 받지만 생활이 쪼들린다.

두 딸 교육비가 만만치 않은 탓이다. 2년 전 가진 돈을 모두 털어 집을 샀기 때문에 재산이라곤 6억 원짜리 집 한 채가 전부다.

노후 대책도 걱정이다. 집을 팔자니 내키지 않고 아내도 반대한다. 고민 끝에 일부 시중은행이 취급하는 역(逆)모기지론을 이용하기로 했다.

김 씨는 집을 담보로 15년 동안 매달 121만 원씩 받을 예정이다. 67세까지 노후생활은 웬만큼 해결된 셈이다.

15년 후 갚을 돈은 이자를 포함해 3억4400만 원. 집값이 그때도 6억 원이라고 가정하면 집을 팔아 대출금을 갚고 2억5600만 원이 남는다. 이 돈으로 고향으로 내려갈 생각이다.

이처럼 역모기지론을 이용하면 집을 팔지 않고도 노후 대책으로 활용할 수 있다. 대출금을 연금 형태로 매달 나눠 받기 때문에 한꺼번에 전액을 대출받는 것보다 이자 부담이 적다. 또 따로 이자를 내는 게 아니라 대출 원금에 자동 가산되므로 이자에 신경 쓸 필요도 없다.

한국에서 역모기지론을 취급하는 곳은 현재 신한은행과 조흥은행뿐이다. 그나마 아직 많이 팔리지 않는다. 역모기지론 상품에 보완할 점이 있기 때문이다.

신한은행 PB사업부 한상언(韓相彦) 재테크팀장은 “미국처럼 대출기간을 종신으로 하고 보험 개념을 가미한 상품이 나와야 한다”고 지적했다.

국내 역모기지론 상품은 대출기간이 15년으로 제한돼 있다. 60세 때 이 상품을 이용하면 75세 때는 집을 팔아야 할 처지가 된다. 하지만 종신보험 성격을 가미하면 가입자가 몇 살까지 살든지 연금을 받고 사망과 동시에 해당 주택은 금융업체가 가져간다.

죽을 때까지 집 한 채를 담보로 생활할 수 있는 상품인 셈이다. 정부도 역모기지론 확산을 위해 지원 방안을 검토 중이어서 가까운 장래에 다양한 상품이 나올 것으로 보인다.

건국대 부동산학과 정의철(鄭義澈) 교수는 “현재 집 한 채만 가진 50대 이상은 역모기지론을 이용하고, 젊은 층은 연금제도를 이용해 노후 준비를 하는 게 좋다”고 충고했다.

'명호테크 > Retire ready' 카테고리의 다른 글

| [스크랩] 일본사례로 본 고령화 시대 新투자전략 (0) | 2008.10.29 |

|---|---|

| [스크랩] 인생의 후반전을 위한 6가지 준비 (0) | 2008.10.27 |

| [스크랩] [내 나이 60엔 어떻게 사나]2부 해외에서 노후 보내기<1>필리핀 (0) | 2008.10.05 |

| [스크랩] [내 나이 60엔 어떻게사나]2부<1>‘황혼의 안식처’ 동남아… (0) | 2008.10.05 |

| [스크랩] [내 나이 60엔 어떻게 사나]2부<2>말레이시아 (0) | 2008.10.05 |